借地権付き物件のメリットやデメリットとは?|借地権の種類と概要を解説

目次

不動産投資を検討する際、「借地権付き物件」という種類の物件を目にする機会があります。借地権付き物件は利回りが高めのものが多いという点では魅力的ですが、デメリットもあることを理解しておきましょう。

そのため借地権付き物件を購入する際は借地権そのものと物件についての理解を深める必要があります。本記事では「借地権の概要や種類」、「関連する法律」を解説し、「借地権付き物件のメリットとデメリット」を明らかにしますのでご覧ください。

借地権とは

ここでは、借地権の基礎知識と借地権の法律、借地権付き物件について解説します。

借地権の基礎知識

借地権とは土地の持ち主である地主から土地を借りる権利であり、地主から土地を借りて戸建住宅やアパートなどを建てるケースが多いです。なお借地権には「地上権」と「貸借権」の2種類があり、法律上では地上権が物権、賃借権が債権に該当します。物権である地上権と債権である賃借権を比較すると、借地人の土地に対する権利は地上権の方が圧倒的に強いです。

地上権はマンションや戸建住宅などの建物、工作物、竹木の所有を目的として土地を使用する権利を意味します。また、地上権は物権であるため地上権設定登記が必要です。

一方で、貸借権は賃貸借契約にもとづいて土地を使用して収益化できる権利を意味します。貸借権は「普通借地権」「定期借地権」「旧借地権」の3種類に大別でき、存続期間などが異なります。いずれの場合でも賃借権は譲渡・転貸するのに地主の承諾が必要です。

地上権は賃借権とは異なり、限りなく所有権に近い性質を有しており、譲渡や転貸するのに地主の承諾は不要のため自由に扱えます。存続期間は最低30年ですが、実質的には半永久的に土地を借りる権利が存続します。

なお借地権の大半は賃借権であり、地上権が設定されているケースはほとんどありません。

借地権の法律

借地権に関わる法律は1992年に以前の「借地法」と「借家法」が統合され、「借地借家法」が創設された経緯から「借地法」と「借地借家法」の2種類に大別可能です。借地法は旧法とも言い、1992年8月より前から土地を借りている場合に適用されます。借地法が適用される場合は実質的に半永久的に土地を借りられます。

借地借家法は旧法に代わって施行され、1992年8月以降に土地を借りた場合に適用される法律です。「定期借地権」などの規定が新たに創設され、賃借人保護の観点において存続期間や効力などが賃借人に著しく不利にならないように配慮されています。

新たに創設された定期借地権は存続期間が明確に定められており、一定期間が経過すると地主に土地は返還されます。地主は人に土地を貸しても将来的には戻ってくるため安心して土地を貸せるようになりました。

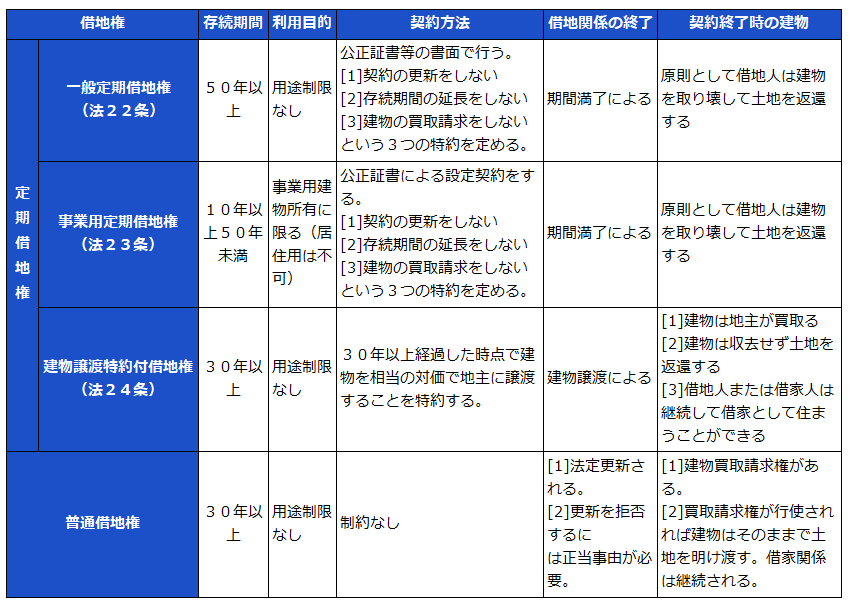

なお、借地借家法による借地権は以下の5種類に分類されます。

- 普通借地権

- 定期借地権(一般定期借地権)

- 事業用定期借地権

- 建物譲渡特約付借地権

- 一時使用目的の借地権

借地借家法による借地権の概要は以下の通りです。

建設産業・不動産業:定期借地権の解説 - 国土交通省より抜粋

借地権付き物件とは

借地権付き物件とは借地権がついた状態で売りに出ている建物を意味します。投資用不動産でも借地権付き建物が販売されている場合があり、通常の物件よりも安く購入できますが、購入者は地代を払い続ける必要があります。

借地権付き物件を購入する際は、どの種類の借地権が付いているかの確認が重要です。改正前の旧法が適用される物件や普通借地権の場合は、実質的に土地を半永久的に借りられますが、定期借地権の場合は存続期間が明確に決まっています。

事業用定期借地権付きの物件の場合だと存続期間は10年以上50年未満になります。存続期間が満了すると、原則として建物を取り壊して更地にしたうえで地主に返還しなければなりません。

借地権付き物件のメリット・デメリット

借地権付き物件にはメリットとデメリットがそれぞれ存在します。

そのため実際に借地権付き物件を活用する際は、メリットとデメリットを比較することが取り組みを進めるうえで最適な行動パターンです。

そこで借地権付き物件のメリットとデメリットを以下の項目で解説します。

借地権付き物件のメリット

借地権付き物件のメリットは通常の物件よりも価格が安い点です。借地権付き建物は所有権の物件に比べ物件価格は割安になる傾向があり、同じ予算であれば、より好立地で高い入居率が見込める物件を購入できる可能性が高いです。

借地権付き物件は金融機関からの融資が受けにくく、借入金で物件を購入する難易度が高い傾向にあるため、売主は売りやすくするため周辺の相場よりも売出し価格を低めに設定する場合が多く、非常に安い金額で購入できる機会があることも理由のひとつです。

また、借地権付き物件は少ない初期費用で高利回り物件を購入できる可能性があるため、高収益を狙えます。通常、土地と建物の両方を所有している場合は、どちらの固定資産税や都市計画税も支払う必要がありますが、借地権付き物件の場合は土地の所有者が別のため土地の固定資産税と都市計画税はかからず、不動産投資にかかる経費を低く抑えられる点もメリットです。

なお借地権付き物件を購入した人が死亡した場合、借地権も相続税の対象になります。しかし相続税の算出に関わる「土地の評価額」は所有権よりも借地権の方が低いため、通常の物件よりも相続税の納付額は低めになります。

借地権付き物件を購入する場合、旧法借地権や普通借地権は限りなく所有権に近く、得られるメリットが大きいのは間違いありません。また、旧法借地権や普通借地権の場合には実質的に土地を半永久的に借りられます。

借地権付き物件のデメリットと注意点

借地権付き物件は金融機関からの融資を受けづらい点がデメリットです。借地権は通常の「所有権」と比較すると担保価値が低いため審査では不利になります。ただし審査が不利になるのは担保価値が低いという理由だけではありません。

借地権付き物件は契約違反をした場合、地主から契約解除をされるリスクがある点も審査が厳しくなる理由のひとつです。借地権付き物件を自己資金ゼロで購入するのは難しく、ある程度の自己資金が必要になります。

借地権付き物件には売却や購入が難しく、出口戦略が立てにくいデメリットもあります。借地権付き物件は購入希望者が少なく円滑な売却が困難であるため、通常よりも不利な条件で売却せざるを得ないケースは少なくありません。

さらに譲渡承諾料や更新料、増改築承諾料などの金銭コストがかかり、地代やほかの支払いも増額されるといった地主とのトラブルも考えられます。リスクを回避するためには調整が必要であり、契約で「地代を増減しない」という特約を設けるなど地主と話し合って落としどころを探りましょう。

このように借地権付き物件はさまざまなリスクがあるため、購入を検討する際は注意が必要です。

借地権付き物件がおすすめのケースとは

金融機関から融資を受けられる場合は借地権付き物件の購入をおすすめします。一般的に借地権付き物件はデメリットが大きいため購入は推奨されていないことが多く、融資も付きづらい傾向にあります。

しかし、融資が受けづらい分、競合も少ないと考えられるうえ、好立地の物件を安く購入できれば高い利回りが期待できます。

メリットがデメリットを上回るのであれば、借地付き物件を購入する価値は十分あります。ただしすべてのデメリットを把握した上で購入を決断することが必要です。その際は、トラブルを避け確実にメリットを享受するためにも、専門家と相談しながら検討を進めることをおすすめします。

借地権にかかる相続税の計算方法と借地権割合の調べ方

借地権割合は借地権付き物件に関する取り組みを進めるうえで重要な要素であるため理解が必要です。借地権に関わる計算式と借地権割合の調べ方を以下の項目で解説します。

相続税評価額の計算方法

借地権付き物件は土地の固定資産税と都市計画税はかかりませんが、購入者が死亡した場合は借地権に対して相続税がかかる場合があります。相続税の支払い義務や納付額は財産の「相続税評価額」によって決まります。

借地権付き物件を購入する際は借地権の相続税評価額がどの程度になるのかを事前に把握しておきましょう。借地権の相続税評価額の計算方法は、基本的には以下の計算式で算出します。

借地権の相続税評価額 = 土地の自用地評価額 × 借地権割合

土地の自用地評価額とは借地権が付いていない場合における土地の評価額です。土地の自用地評価額は以下の計算式で算出します。

土地の自用地評価額 = 相続税路線価 × 土地面積 × 補正率

借地権割合は自用地評価額に占める借地権の割合を意味します。補正率は、土地の形状や立地、地盤などの特性に応じて算出される評価額の補正を反映する係数です。

借地権割合の調べ方

借地権割合は土地の権利のうち借地が占める割合を示す数値です。相続税評価額は土地の自用地評価額と借地権割合の積で求めるため借地権割合が大きくなるほど相続税の負担は重くなります。

借地権割合は国税庁が30~90%と定めており、高い土地ほど立地の良い地域と考えられているため、都市部の土地ほど数値は高めになる傾向があります。したがって都市部の好立地の土地は借地権の相続税評価額は高めになると言えます。

借地権割合は国税庁のHPにある「財産評価基準 路線価図・評価倍率表」で調べられます。なお路線価が定められていない地域にある土地は、市区町村が定めている評価倍率表を利用すると調べられます。

まとめ

借地権付き建物は、融資が受けにくいという特徴はありますが、通常の物件よりも価格が安く、高利回りが期待できるなどのメリットがあります。

しかし、借地権に関するルールや計算方法は理解が難しい点もあるため、価格だけを見て購入しないように注意しましょう。専門家の意見を聞きながら購入を検討することをおすすめします。

ファミリーコーポレーションでは個別相談会を実施しており、不動産投資のアドバイスが無料で受けられます。借地権付き建物で不動産投資をするのであれば、物件購入時の注意点などについてのアドバイスも受けられる個別相談会にぜひご参加してみてください。