不動産の減価償却とは?計算方法や仕組みについて解説!

目次

不動産の売却や賃貸経営をする際は、減価償却を行うことで所得税の税額を圧縮でき、大きな節税効果が期待できます。

しかし、減価償却の計算方法は複雑で全てを理解するのは難しく、物件が「事業用」か「マイホーム」かという違いだけでも計算方法がそれぞれ異なります。

本記事では「不動産による資産運用を考えている人」や「不動産を購入したが会計処理が気になっている人」に向けて減価償却の概要や計算方法を解説していきます。

減価償却について知りたい方は本記事を参考にしてみてください。

不動産の減価償却とは?

減価償却とは不動産などの固定資産の取得価額を耐用年数に応じて分割し、毎年の経費として計上する方法を指します。なお減価償却はあくまでも会計上の考え方であるため、実際の資産価値の減少に相当する金額ではありません。

減価償却が行われる資産を償却資産といい、経年劣化により価値が減少していく建物や設備機器、自動車などが含まれます。

不動産の場合、償却資産に該当するのは「建物」だけで「土地」については該当しないため、土地と建物を同時に購入した場合は建物のみが減価償却の対象となります。

減価償却で得られる節税効果と仕組み

減価償却を行うと毎年の所得を圧縮し、所得税や住民税の節税効果につながります。

以下では、減価償却で得られる節税効果について詳しく紹介していきます。

毎年の経費として計上できる

減価償却を行うことで不動産購入時に発生した費用を初年度以降も経費として計上することができ、所得税や住民税を大きく圧縮することができます。

たとえばマンションを一括で購入した場合、実際に不動産の購入代金を支払うのは物件を取得した年ですが、減価償却することによって減価償却期間中に経費計上できるため、取得年以降は実際の支出がなくとも所得を圧縮することができます。

また、もし不動産投資で赤字が発生した場合は、損益通算を行うことで赤字金額を不動産所得以外の所得から差し引き、減価償却と同様に節税することができます。

【減価償却を行う際の計算式】

不動産収入(家賃などの収入) - 必要経費 (管理費用・修繕費などの諸経費) - 減価償却費 = 不動産所得

たとえば、年間の家賃収入が1,000万円、管理費などの必要経費が400万円、毎年の減価償却費が100万円と仮定します。

不動産収入1,000万円 ー 必要経費400万円 ー 減価償却費100万円 = 不動産所得500万円

このように所得金額から減価償却費が差し引かれ、所得税の課税対象額は500万円まで圧縮されます。

また、不動産事業が赤字であった場合は損益通算を行うことで給与所得などその他の所得から損失分を差し引くことができます。

【不動産投資で赤字が発生した場合の損益通算の計算式】

その他の所得 ー 不動産投資の赤字 = 課税所得

不動産投資で200万円の赤字が発生し給与所得500万円から差し引く場合、課税所得を300万円まで圧縮することができます。

損益通算は全ての所得で行えるわけではなく「不動産所得」「事業所得」「譲渡所得」などが該当します。不動産投資で発生する所得は「不動産所得」にあたるため、損益通算が可能です。

減価償却費の計算方法

減価償却費を正しく算出するためには「計算方法」と「計算に必要な項目」を理解する必要があります。

減価償却費の計算方法には「定額法」「定率法」「簡便法」の3種類が存在し、それぞれ対象となる償却資産は異なります。

- 定額法…全ての物件に適用可能

- 定率法…平成28年4月1日以前に取得した「建物附属設備」に適用可能

- 簡便法…中古物件を対象に適用

各種の具体的な計算方法については後述します。

減価償却費の計算に必要な項目は計算方法ごとに異なりますが、主に以下を用いて算出します。

- 取得価額…物件の価格および、取得に必要とした費用

- 償却率…1年間で減価償却される割合で、耐用年数から算出する

- 法定耐用年数…資産が使用可能とされる、国によって定められた期間。実務的には減価償却期間を算出する際にも用いられる

取得価額には建物費用のほか、物件取得の際に必要とした仲介手数料や印紙税の金額などが含まれます。よく似た言葉として、取得価額から減価償却費を差し引いた金額である取得費もあります。

償却率は法定耐用年数をもとに算出されており、以下の計算式で求めることができます。

【償却率の計算方法】

定額法の償却率 = 1 ÷ 法定耐用年数

定率法の償却率 = 2 ÷ 法定耐用年数

※小数点3桁目切上げ

減価償却期間は、国によって定められた法定耐用年数をもとに算出され、「事業用」か「非事業用」かによって計算方法が異なるため、結果的に減価償却費も異なります。

具体的には、物件の用途が事業用(アパートや賃貸マンションのような賃貸物件や、店舗や倉庫、事務所等)である場合は法定耐用年数がそのまま減価償却期間となりますが、マイホームや別荘といった非事業用である場合は法定耐用年数に1.5倍をかけた数値が減価償却期間となります。

非事業用物件の減価償却期間の計算方法

減価償却期間 = 法定耐用年数 × 1.5倍

建物・設備の法定耐用年数は以下の通りです。

【建物・設備機器の法定耐用年数(事業用)】

| 建物の構造 | 法定耐用年数 |

| 木造・合成樹脂造 | 22年 |

| 木骨モルタル造 | 20年 |

| 鉄骨鉄筋コンクリート造 | 47年 |

| 給排水・ガス・衛生設備 | 15年 |

| 冷房・暖房機器 | 6年 |

「定額法」「定率法」「簡便法」の計算方法については以下で紹介していきます。

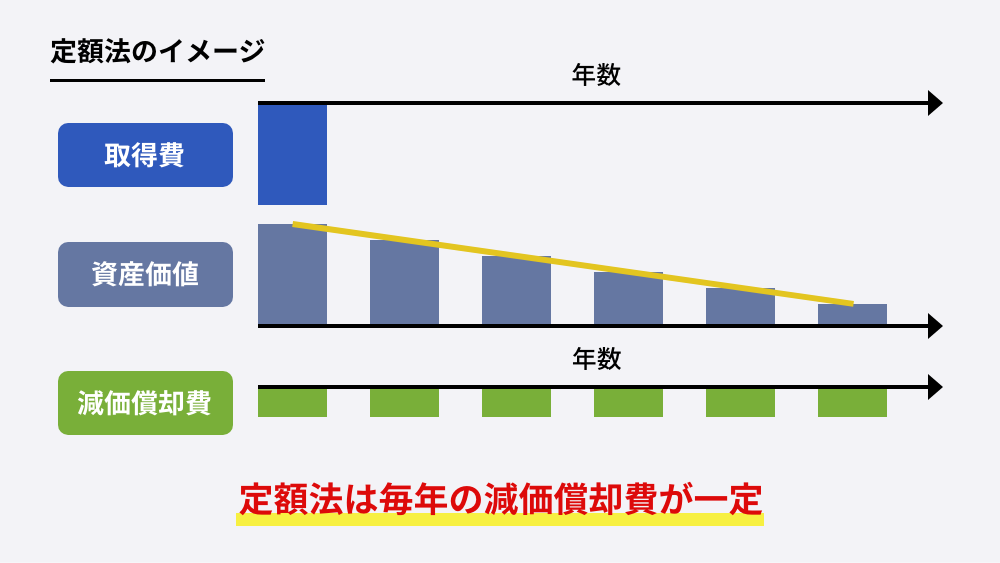

定額法|毎年一定額が減価償却される

定額法は毎年の減価償却費が一定になる計算方法であり、全ての物件に適用可能です。

定額法による減価償却費の計算方法は、取得価額に償却率をかけた金額です。

【定額法による減価償却費の計算式】

減価償却費 = 取得価額 × 定額法の償却率

定額法を用いて減価償却費を算出する場合の計算例は以下の通りです。

【事業用の新築マンションを購入した場合】

取得価額:5,000万円

構造:鉄骨鉄筋コンクリート造(新築)

法定耐用年数:47年(減価償却期間47年)

償却率:0.022(償却率=1÷47=0.022 ※小数点3桁目切上げ)

取得価額5,000万円 × 定額法の償却率0.022 =減価償却費110万円

よって110万円を減価償却費として毎年計上することができます。

建物の用途がマイホームである場合も基本的には上記と同様に計算しますが、法定耐用年数を1.5倍にした数値を減価償却期間として計算を行う必要があります。

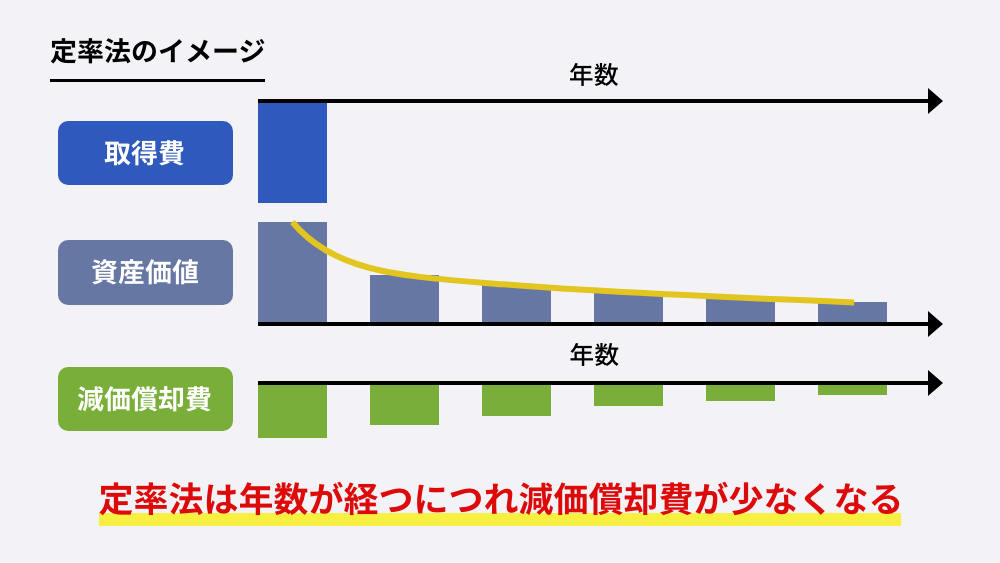

定率法|年数経過につれて減価償却費が低くなる

定率法は年数が経過するにつれて償却費の額が減少していく計算方法で、平成28年4月1日以前に取得した「建物附属設備」に適用可能です。

定率法を用いて減価償却費を計算するためには、「取得価額」「償却率」のほかに以下の項目が必要です。

償却保証額…「取得価額 × 保証率」で計算される

未償却残高…取得価額から減価償却費の累計額を差し引いた金額

改定償却率…減価償却費が償却保証額を下回る場合、その年度以降「改定償却率」が適用される

定率法は未償却残高(初年度は取得価額)に償却率をかけて減価償却費を算出します。また、減価償却費が償却保証額を下回る年度からは改定償却率が適用され、以降は定額で算出されます。

【定率法による減価償却費の計算式】

①減価償却費が償却保証額より高い場合

減価償却費 = 未償却残高(初年度は取得価額) × 定率法の償却率

②減価償却費が償却保証額を下回る場合

減価償却費 = 未償却残高 × 定率法の改定償却率

簡便法|中古物件を購入した場合

簡便法は中古物件を事業用として購入した場合に使用する減価償却期間の計算方法です。減価償却期間の算出後は「定額法」あるいは「定率法」を用いて減価償却費を算出します。

簡便法が適用されるのは「法定耐用年数を超えていないケース」と「法定耐用年数を超えたケース」の2パターンです。それぞれ計算式が異なるため、シミュレーションをしてみましょう。

【法定耐用年数を超えていないケースの計算式】

減価償却期間 = (法定耐用年数 - 築年数) + 築年数 × 20%

【事業用の築古木造アパート(法定耐用年数残存)を購入した場合】

取得価額: 5,000万円

構造:木造

法定耐用年数:22年

築年数:10年

(法定耐用年数22年-築年数10年) + 築年数10年 × 20% = 減価償却期間14年

よって、減価償却期間は14年となり、償却率は0.072です。定額法の計算式を用いて減価償却費を算出する場合は以下の通りです。

取得価額5,000万円 × 償却率0.072 = 減価償却費360万円

【法定耐用年数を超えたケースの計算式】

減価償却期間 = 法定耐用年数 × 20%

【事業用の築古木造アパート(法定耐用年数超過)を購入した場合】

取得価額: 5,000万円

構造:木造

法定耐用年数:22年

築年数:30年

法定耐用年数22年 × 20% = 減価償却期間4年(端数切り捨て)

よって減価償却費の計算で用いる減価償却期間は4年になり、償却率は0.250です。定額法で減価償却費を算出する場合は以下の通りです。

取得価額5,000万円 × 償却率0.250 = 減価償却費1,250万円

上記のように1年間の減価償却費は1,250万円と算出されます。

築古物件は新築物件と比較して減価償却期間が短くなりやすい点がポイントです。上記の例が新築物件であった場合の1年間の減価償却費は230万円(5,000万円×償却率0.046)となるため、およそ5倍の金額を経費計上できます。

中古物件は減価償却期間が短く、1年あたりの減価償却費が高くなりやすい点をおさえておきましょう。

まとめ

減価償却を上手く活用すると所得金額を圧縮できるため、大きな節税効果を期待できます。仕組みとしては、年数経過に伴う資産価値の減少分を経費として計上するという会計上の考え方であり、実際の価値の低下とは異なるというのがポイントです。

築古物件を減価償却する場合、新築物件と比較して減価償却期間が大幅に短くなります。減価償却期間が短いほど1年あたりに経費計上できる金額が増えるため、中古物件での不動産投資は節税対策として非常に効果的です。

ファミリーコーポレーションではお客様の資産形成のお手伝いとして、投資用不動産の紹介を行っています。豊富な知識と実績に裏付けされたノウハウを確立しており、お客様の利益を最大化することを重要なミッションとしています。

不動産投資に役立つ情報をお届けしますので、ぜひ、当社にお客様の資産形成をお任せください。

監修者